El Señor de los Anillos: al servicio del narcotráfico

La investigación

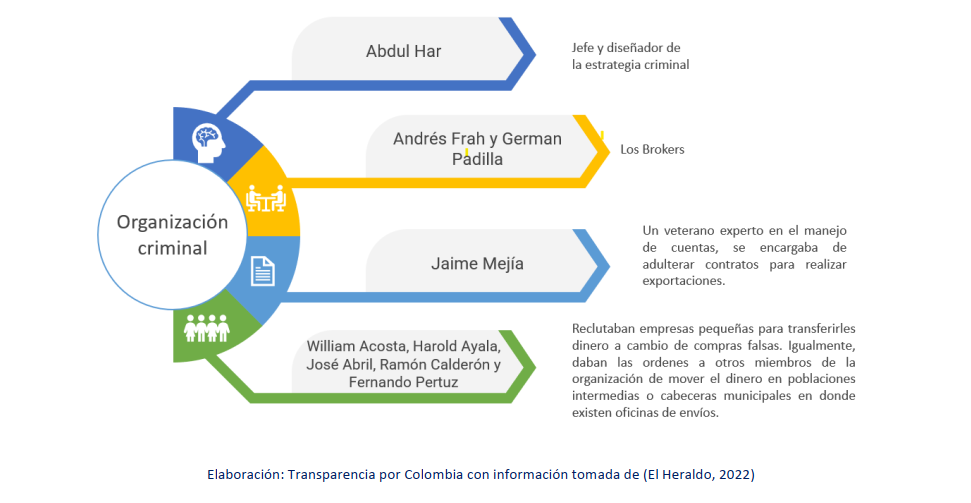

El excandidato a la Asamblea del Atlántico por el partido político, Centro Democrático en el 2015 y empresario reconocido en Barranquilla, Abdul Har, conocido también como “El señor de los anillos” por su pasión por las joyas en oro y piedras preciosas, fue capturado con fines de extradición en abril de 2022, con 14 personas más que hacían parte de su organización criminal (Caracol Radio, 2022).

El político que obtuvo en 2015 3.544 votos, está siendo investigado por su presunto liderazgo en el grupo criminal que se dedicaba a recibir el dinero producto del tráfico de toneladas de clorhidrato de cocaína a Estados Unidos y, proceder a su blanqueo por medio de empresas fachadas constituidas en Colombia.

Los integrantes de esta red, serán enviados a los Estados Unidos para que respondan por conspiración para traficar y exportar alcaloides, lavado de dinero y obtener ilícitos financieros realizados en el exterior (Revista Semana, 2022).

Estrategia de blanqueo de dinero proveniente del narcotráfico

- Har y su organización creaban empresas fachada en Colombia, con registros mercantiles adulterados, en donde los miembros de la organización figuraban como administradores, como una contraprestación al porcentaje del dinero blanqueado.

- A través de estas empresas fachada, accedían a productos financieros.

- Un integrante de la organización criminal se encargaba de reclutar pequeñas empresas para asociarlas a su red a cambio de que estás recibieran dinero desde el exterior.

- Las empresas creadas en Colombia realizaban contratos con empresas extrajeras fachada con el fin de simular exportaciones desde el territorio colombiano. Lo anterior permitía que pactaran pagos adelantados, los cuales se realizaban con dinero producto del narcotráfico.

- Los pagos se realizaban por medio de transferencias bancarias internacionales, que eran depositadas a los productos financieros de las empresas fachada creadas en Colombia.

- La estrategia de la organización consistía en nunca realizar pagos de grandes cuantías, con el fin de pasar desapercibidos por las autoridades (Caracol Radio, 2022).

Fase II: Simulación de contratos y envío del dinero

- El dinero depositado en los productos financieros de las empresas fachada en Colombia era retirado bajo la modalidad de cheque.

- Para diversificar el retiro del dinero, los integrantes de la organización convencían a habitantes de cabeceras municipales, para que recibieran el dinero proveniente de cuentas en el extranjero a cambio de un porcentaje.

- Además, dicha población debía mover el dinero enviándolo a distintos lugares por medio de oficinas de envíos.

- En paralelo los Brokers de la organización, realizaban compras y ventas de valores o títulos financieros con el dinero de origen ilícito, con el fin de blanquearlo por otros medios.

Estructura de la organización

¿Podemos contrarrestar estos actos de corrupción que afectan al país?

Sí, desde Transparencia por Colombia compartimos algunas recomendaciones con el fin de seguir aportando a la lucha contra la corrupción desde el sector empresarial.

La reflexión es sobre los procesos de verificación y estudios de seguridad que realizan las instituciones financieras sobre las empresas en Colombia, ya que este es el primer filtro para el debido conocimiento e identificación de una empresa.

Es importante destacar que la recomendación 10 del Grupo de Acción Financiera Internacional (GAFI), establece que las instituciones financieras deben realizar controles de acuerdo con la propensión al riesgo que conlleva prestar servicios financieros. Además, de crear mecanismos que permitan usar a las instituciones financieras como medios para blanquear activos y financiar grupos ilícitos.

Es importante que la Superintendencia Financiera dé lineamientos específicos sobre cómo evitar que empresas fachadas con estados financieros adulterados, puedan acceder a servicios financieros. Es decir, establecer procedimientos más rigurosos sobre verificación en los procesos de conocimiento al cliente y sus correspondientes beneficiarios finales; ya que estos últimos permiten conocer el individuo que se beneficia y tiene el control de las empresas.

Si bien la ley 2195 de 2022 en su artículo 12, establece que toda empresa obligada a implementar un sistema de prevención contra el lavado de activos debe identificar a sus clientes, se extraña que la obligación también implique un proceso de verificación riguroso.

Es importante que las autoridades colombianas puedan robustecer la comunicación interinstitucional con respecto a los controles aduaneros, lo anterior, en la medida que es necesario corroborar que las exportaciones realizadas por las empresas colombianas, tengan un equivalente en bienes y la documentación de tránsito.